Все хотят или заработать, или сохранить свои деньги, а часто — и то, и другое. Одним из путей достижения финансовых целей являются инвестиции в ценные бумаги. На первый взгляд, может казаться, что это сложный процесс и не подходит обычным людям, но это только на первый взгляд. Разобраться в ценных бумагах, выяснить их преимущества и недостатки — не так уж сложно. Главное — определить свою стратегию, выбрать вид вложений и срок, запастись терпением и стальными нервами.

Виды инвесторов и стратегии инвестирования

В большинстве своем люди, вкладывающие деньги в ценные бумаги, называются инвесторами. Но это название условно. По тактике игры на бирже они делятся на инвесторов и трейдеров (спекулянтов).

Инвесторы руководствуются долгосрочными стратегиями. Часто их основная задача — сохранить свои капиталы. Поэтому они вкладывают сбережения в ценные бумаги, чтобы спасти их от инфляции. Кроме этого, биржи часто приносят доход выше, чем банковские депозиты, если рассматривать вложения в долгосрочной перспективе на 5-10 лет. Это тоже привлекает консервативных инвесторов.

Люди, заботящиеся о своем финансовом будущем, так же придерживаются консервативных вложений, как и крупные инвесторы. Их привлекают регулярные вложения в крупные устойчивые компании, которые называются «голубые фишки», на длительный срок.

Ликбез: голубые фишки (blue chips) — бумаги компаний надежных и солидных, которые меньше всего подвержены колебаниям на рынке.

Другой вид игроков на биржах — профессиональные трейдеры. Они покупают и продают бумаги в целях заработка здесь и сейчас. Часто за день они проводят десятки, а то и сотни сделок, обычно несмотря на надежность эмитентов и не проводя фундаментального анализа. Играют просто — по восходящей или нисходящей линии тренда, зарабатывая доли процента на каждой сделке. Такой вид деятельности называется скальпирование.

Ликбез: Скальпирование — от понятия «скальп»: постоянная спекулятивная покупка и продажа ценных бумаг трейдером с целью заработка даже минимального профита. Существуют программы для трейдеров, которые занимаются скальпированием вместо человека.

Виды ценных бумаг

Существует великое множество разнообразных ценных бумаг:

- депозитные сертификаты;

- казначейские векселя;

- облигации;

- опционы;

- форварды;

- фьючерсы;

- акции.

С большинством их обычные граждане никогда не встречаются в обычной жизни. Мы тоже не будем рассматривать бумаги, использующиеся в корпоративном сегменте. Нас интересуют ценные бумаги как объект инвестирования, поэтому мы остановимся на акциях, облигациях, опционах и фьючерсах. Какую из этих бумаг выбрать, решайте сами. Кто-то играет только с одним видом, кто-то использует в своем портфеле все. Если оценивать инвестиционные качества ценных бумаг, то для начинающего инвестора лучше разобраться с одним видом, а потом переходить к другим.

Среди вышеперечисленного самыми простыми считаются акции. Они самые простые и понятные простому обывателю.

Фьючерсы

Официальное название фьючерсов — фьючерсные контракты. Их название происходит от английского слова future, что переводится как «будущее» и как нельзя лучше объясняет их сущность.

Фьючерсы — это покупка сейчас, а получение — в будущем. Как это ни странно, с фьючерсами мы сталкиваемся в обычной жизни практически каждый день. Купили билеты в театр на премьеру, которая состоится через месяц? Вы заключили фьючерсный контракт. Теперь ни цены перекупщиков, ни подорожание билетов в кассе вас не волнует — вы купили право посетить театр в точное назначенное время. Чтобы заработать на таком контракте, вам нужно продать свои билеты в день премьеры вместе с перекупщиками, вот и профит.

Если говорить о торговле на бирже, то фьючерсный контракт сегодня отражает ваш прогноз о цене того или иного товара, который торгуется на бирже. Изначально они применялись только к продуктам сельского хозяйства, но благодаря росту популярности перешли на металлы, нефть, газ, акции, биржевые индексы и прочее. Крупные фонды и нефтедобывающие компании покупают фьючерсы с целью обезопасить себя от потерь. Ну, а мелкому инвестору стоит поднакопить денег, поскольку каждый фьючерс имеет стандартный немаленький размер (от 1000 единиц), и с несколькими тысячами долларов здесь делать нечего.

Опционы

Опционы правильно называются — «опционы на фьючерсные контракты», переводятся с английского как «возможность». Суть их немного сложнее, чем у фьючерсов. Опцион дает право купить в будущем фьючерс по цене, определенной сегодня.

Если и далее проводить аналогию с билетами, то по фьючерсу мы купили билет на премьеру за 1000 рублей сегодня, а по опциону мы купили за 200 рублей право купить билет на премьеру за 1000 рублей через месяц.

Проводя еще раз сравнение фьючерса и опциона, то если по первому вы уже купили нефть или золото через месяц, но по цене сегодняшнего дня, то по опциону вы приобрели право купить их через месяц.

Важно: Опцион не накладывает на вас какие-либо обязательства. Он дает право, вы вольны использовать его или отказаться. Если у вас опцион на покупку по 1200 долларов, а к моменту покупки контракт стоит 600, то вы не обязаны платить и действовать себе в убыток.

В опционе есть два вида цен: премиум-цена и страйк-цена. Первая — это стоимость самого опциона, вторая — цена, по которой опцион может быть реализован в определенный момент в будущем.

Также опционы бывают американскими и европейскими. Американские — гибкие, по правилам биржевой торговли их можно реализовать в любой момент. Европейские — только по окончании действия их срока.

И главное отличие: инвестирование в ценные бумаги в виде опционов позволяет вам играть как на повышение, так и на понижение. Это связано с тем, что опционы бывают call – право на покупку и put — право на продажу. Но как мы уже заметили выше, это баловство для искушенных инвесторов.

Облигации

Облигации, говоря простым языком, — это долговое обязательство, или денежный заем. Государство или компания хотят что-то построить, модернизировать производство или начать выпускать новую продукцию, но не хватает денег, тогда они выпускают облигации. Мы даем им деньги в долг в обмен на ценные бумаги. Эмитенты обещают нам вернуть через какое-то время всю сумму долга и процент на него, который называется купон.

Ликбез: Эмитент — государство или компания, которые выпускают в обращение ценные бумаги, торгующиеся на бирже.

Купонный доход часто выше банковского депозита, что привлекает инвесторов делать вложения в ценные бумаги. Кроме этого, облигации имеют две стоимости:

- номинальную — ту, по которой ее выкупит обратно эмитент;

- рыночную — ту, по которой она торгуется на бирже.

Если эмитент надежен и привлекателен для инвесторов, то рыночная цена выше, и можно заработать дополнительно, купив облигации по номинальной стоимости и продав их по рыночной.

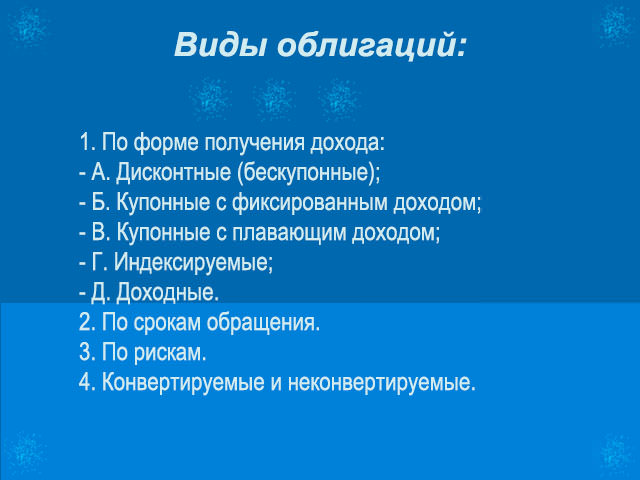

По типу облигации бывают государственными, муниципальными и корпоративными (частными).

Важно: государственные и муниципальные облигации освобождены от уплаты НДФЛ, но они, как правило, имеют самую низкую доходность.

На облигациях есть и другой способ заработка — покупка дисконтных облигаций. Смысл их еще проще, чем купонных: они продаются по цене ниже номинальной, и инвестор получит профит в виде разницы между номинальной и дисконтной стоимостями облигации. Облигации — это классические инвестиции в ценные бумаги с фиксированным доходом.

Виды стратегий

По стратегии инвестирования в облигации есть несколько подходов:

- Прирост капитала

Вкладывайте деньги в долгосрочные облигации. Эту стратегию нужно применять на рынке с высокими банковскими ставками, когда вы ожидаете, что они будут снижаться. Тогда долгосрочные облигации вырастут в цене, и вы заработаете.

- Стабильный текущий доход

Покупайте облигации кратко- и среднесрочные и будете иметь постоянный купонный доход или доход от дисконта.

- Стратегия «лесенки»

Самая сложная и тонкая стратегия. Заключается в наполнении портфеля облигациями с разными сроками погашения. Мы берем 10 облигаций со сроками 1 год, 2, 3 и так до 10 лет. Через год первая облигация погашается, а все остальные становятся «моложе» на год. Таким образом, в нашем портфеле не хватает 10-летней бумаги, которую мы и покупаем, Через год операция повторяется. Один из лучших приемов инвестирования, поскольку позволяет получить в долгосрочной перспективе высокую доходность за счет преобладания в портфеле долгосрочных облигаций. В конечном итоге, как вы понимаете, останутся только 10-летние облигации, которые и дороже, и купон по ним больше.

Облигации дифференцируют по надежности. Каждой облигации присваивают рейтинг от АА, А, ВВВ, ВВ, В, ССС, СС, С, где АА — самые надежные и С — соответственно, наоборот. Облигации с рейтингом ВВ и ниже относятся к рискованным и являются спекулятивными ценными бумагами.

Важно: в любом случае вы должны понимать, что облигации — не есть банковский депозит, и если эмитент обанкротится, то деньги не вернутся.

Акции

Акции — главные инвестиционные ценные бумаги. Их знают и взрослые, и дети. Суть акций проста — капитал фирмы делится на маленькие и не очень доли и продается либо всем желающим, либо избранным. Эти маленькие доли и есть акции. Покупая акции, вы покупаете маленький кусочек компании. Имея существенный кусок, уже можно диктовать свои условия руководящему составу. В принципе, именно поэтому многие компании предпочитают не отдавать долю в фирме крупному инвестору, а разбивать необходимый капитал на множество маленьких долей, что будет препятствовать скоплению акций в руках одного акционера и давлению его на политику компании.

Компания, выпускающая свои акции, также называется эмитентом. Чтобы акции торговались на бирже, они должны пройти процедуру эмиссии, а компания должна попасть в листинг.

Ликбез: Листинг — процедура получения официального статуса на бирже.

Все акции торгуются на фондовых биржах: купить их, минуя биржи, нельзя. Также нельзя просто попасть на биржу: каждая имеет определенное количество мест — лицензий и продает их или распределяет между профессиональными брокерами, в основном, — управляющими компаниями и инвестиционными фондами. Если частный инвестор хочет торговать ценными бумагами на бирже, он должен работать через брокера.

Сами акции бывают двух типов: привилегированные и обычные. По привилегированным выплачиваются дивиденды в первую очередь, в ответ такие акции не дают права голоса акционеру. Выпускают их в небольшом количестве, и обычно они стоят дороже. Остальные акции — обычные, ими и торгуют каждый день на бирже.

Стратегии инвестирования в акции

Доход, получаемый от акции, бывает двух типов:

- дивиденды;

- доход от перепродажи.

Дивиденды выплачиваются компаниями обычно раз в год. Выплачивать или не выплачивать их — решает совет директоров. Многие компании не платят дивиденды годами, и рассчитывать на их получение не стоит. Кроме того, дивиденды обычно представляют небольшой процент от стоимости акций, редко у каких эмитентов этот процент составляет больше депозита в банке. Тем не менее есть отдельное направление в инвестировании — вкладывать деньги в акции с целью получения постоянного дивидендного дохода.

Важно: необходимо иметь большой объем акций, чтобы получить хоть какой-то существенный доход от дивидендов.

Дивидендные инвесторы отслеживают новости и заявления компаний-эмитентов о проводимой ими дивидендной политике. Основная цель — определить заранее, будут выплаты или нет. Необходимо купить акции до даты отсечки.

Ликбез: Дата отсечки по дивидендам — это дата, на которую закрывается реестр акционеров. Все, кто купил акции позже этой даты, дивидендов в этом году не получат. Дата отсечки не совпадает с датой выплаты.

Также необходимо отслеживать по косвенным признакам грядущие выплаты, потому что при объявлении руководством о выплате дивидендов в текущем году начинаются лихорадочные покупки этого актива, и цена, естественно, стремительно идет вверх. Дивиденды выплачиваются в виде фиксированной суммы на одну акцию, и чем дешевле вы купили бумаги, тем больший процент на нее заработаете.

Важно: при сильном росте цены на акцию перед датой отсечки иногда выгоднее заработать, продав акции. Особенно, если вы не рассчитываете на выплаты в последующие годы.

Опытные дивидендные гуру советуют обращать внимание на следующие признаки, которые могут указывать на выплаты:

- В отчете компании очень большая чистая прибыль, существенно превышающая предыдущие годы;

- Мажоритарий заинтересован в больших дивидендах. Это обычно 2 варианта: основной мажоритарий — иностранная компания, которая привыкла к регулярным выплатам. И второй — мажоритарий купил пакет на кредитные средства и заинтересован в выплатах для погашения займа.

Ликбез: Мажоритарий — основной акционер.

- Бюджет государства или региона дефицитный и остро нуждается в деньгах. Тогда правительство может заставить эмитентов с госучастием выплатить дивиденды.

В любом случае дивидендная стратегия предполагает постоянный мониторинг финансовых новостей и анализ государственного и корпоративного сектора. Также необходимо регулярно оценивать инвестиционные качества ценных бумаг.

Другая стратегия — получение прибыли за счет игры на бирже. Либо в краткосрочной перспективе, как мы уже упоминали, методом скальпирования, либо в долгосрочной — при повышении цены на акции. Конечно, акции не могут бесконечно расти в цене. За время работы фондовой биржи рынок много раз падал на самое дно и опять вырастал. Даже в новейшей истории это случалось два раза: в 2008 и 2014 годах. Больше всего заработали инвесторы, купившие бумаги на следующий день после падения в 2008 году. Профит некоторых составил 1000%. Такие возможности бывают редко, и предусмотрительный инвестор должен их отслеживать и пользоваться ими.

Для заработка от продажи акций нужно купить — дешево, продать — дорого. Кроме периодов падения, бывают и другие факторы успешного инвестирования:

- акции компании недооценены;

- эмитента покупает другая, более крупная и успешная компания;

- компания начала разработку крупного месторождения, наладила выпуск новой продукции или как-то еще планирует увеличить выручку;

- первичное размещение перспективной компании.

Для оценки привлекательности вложения средств в те или иные ценные бумаги можно воспользоваться матрицей Morning Star. На ее основании все бумаги можно поделить на 9 групп в зависимости от их устойчивости на рынке и скорости роста цен на акции. Чем более рискованную стратегию выбирает инвестор, тем больше он должен покупать акции небольших и быстро растущих в цене компаний, как вариант — акции «темных лошадок». При консервативном подходе нужно составлять свой портфель из акций value large по терминологии Morning Star. При любом кризисе акции таких компаний, как правило, непотопляемы.

Фондовые биржи

Все ценные инвестиционные бумаги торгуются на фондовых биржах. Первая и сегодня уже старейшая биржа находится в Нью-Йорке. Российские инвесторы имеют возможность торговать не только на наших биржах, но и на крупнейших биржах мира:

- Нью-Йоркская фондовая биржа — NUSE;

- Национальная ассоциация дилеров по ценным бумагам и автоматическим котировкам NASDAQ -электронная биржа;

- Фондовая биржа Торонто TSX;

- Лондонская фондовая биржа;

- Фондовая биржа Токио;

- Московская фондовая биржа — результат слияния РТС и ММВБ в 2012 году MOEX.

У каждой биржи есть свой индекс — это совокупность акций главных эмитентов биржи, динамика которых показывает общее настроение на бирже. У Московской биржи два индекса, доставшиеся ей от предыдущих организаций: индекс ММВБ — в рублях и индекс РТС — в долларах.

Резюме

Многих и пугает, и привлекает возможность вложения средств в ценные бумаги. С одной стороны, рынки и акции показывают хороший рост, с другой — очень часто пугают новости об очередном дне фондового рынка. Пугает всегда неизвестность. Разобравшись в основах инвестирования, типах ценных бумаг, их преимуществах и недостатках, можно смело идти покорять вершины фондовой биржи. Давайте подытожим:

- Основные ценные бумаги на бирже: фьючерсы, опционы, облигации и акции;

- У каждой бумаги есть своя стратегия инвестирования;

- Выбрав стратегию, лучше ее придерживаться, а не менять. Шатание туда-сюда к хорошему не приводит;

- Стратегия должна базироваться на объеме свободных средств инвестора, сроке, на который он может их заморозить, купив на них активы, долгосрочной цели инвестирования;

- Самые простые инструменты — акции, самые сложные — опционы, самые консервативные — облигации;

- Торговать на бирже можно только через брокера, с которым вы должны заключить договор и открыть специальный брокерский счет;

- Торговать можно не только в России, выбирайте брокеров с большим ассортиментом торговых площадок;

- За каждым взлетом на бирже идет падение, и наоборот, главное — не пропустите колебания цены.

И главное — будьте расчетливы и хладнокровны. Удачи!